Neue Forschungsergebnisse von Dimensional Fund Advisors

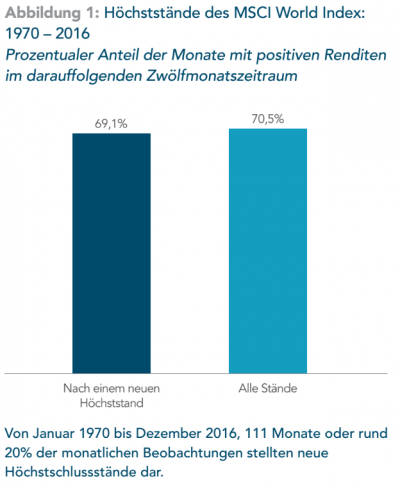

In den Nachrichten war in letzter Zeit häufig von neuen nominalen Höchstständen namhafter Aktienindizes in den USA und Europa die Rede. Sollten Anleger dies als Hinweis darauf interpretieren, dass es an der Zeit ist, aus dem Markt auszusteigen? Ein Blick in die Vergangenheit zeigt, dass ein Allzeithoch im Allgemeinen keine aussagekräftigen Informationen für Anleger enthält. Als Beispiel können wir den MSCI World Index während eines Großteils der vergangenen fünfzig Jahre heranziehen. Abbildung 1 zeigt, dass im Zeitraum von 1970 bis Ende 2016 der Anteil der positiven Jahresrenditen nach einem neuen monatlichen Höchststand mehr oder weniger dem Anteil der positiven Jahresrenditen nach einem beliebigen Indexstand entspricht. Tatsächlich waren in diesem Zeitraum 20% der monatlichen Beobachtungen neue Höchststände für den MSCI Wolrd Index. Angesichts dieser Daten ist klar ersichtlich, dass neue Indexhöchststände historisch betrachtet keine nützlichen Anhaltspunkte für die Voraussage zukünftiger erwarteter Renditen liefern. Wenn wir davon ausgehen, dass ein Indexstand für sich genommen offenbar keinen Einfluss auf die erwarteten Renditen hat, stellen Sie sich vielleicht die grundlegendere Frage, was die erwarteten Renditen von Aktien bestimmt?

Anmerkung: 563 monatliche Beobachtungen.

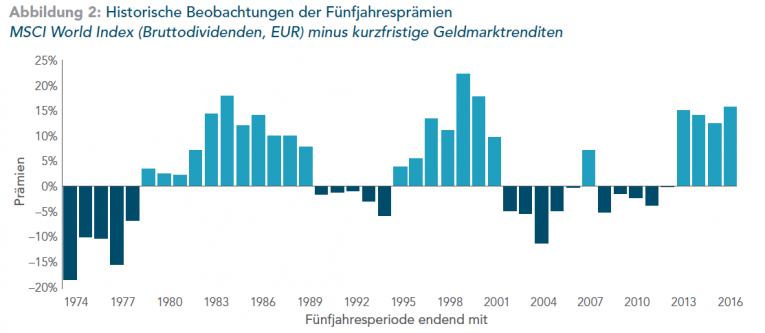

In EUR, Bruttodividenden. MSCI Daten © MSCI 2017, alle Rechte vorbehalten. Nur zu Illustrationszwecken. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar.

POSITIVE ERWARETE RENDITEN

Es gibt unterschiedliche Möglichkeiten, den aktuellen Wert eines Investments zu berechnen. Eine Möglichkeit besteht darin, die erwarteten zukünftigen Zahlungsströme des Investments zu schätzen und sie auf ihren heutigen Wert zu diskontieren. Bei einem Investment in Aktien ermöglicht eine derartige Bewertungsmethode, anhand eines Diskontierungssatzes einen Zusammenhang zwischen den Erwartungen über die zukünftigen Gewinne des Unternehmens mit dessen aktuellem Aktienpreis herzustellen. Der Diskontierungssatz entspricht der erwarteten Rendite eines Anlegers. Aus diesem Ansatz können wir eine einfache, aber wichtige Erkenntnis gewinnen: Die erwartete Rendite für das Investment in eine Aktie hängt davon ab, welcher Preis für diese gezahlt wurde und was sich Anleger im Gegenzug an Zahlungsströmen erwarten.

Aktienpreise sind das Ergebnis der Interaktionen einer Vielzahl an Käufern und Verkäufern, die sich bereitwillig auf Handelstransaktionen einlassen. Es ist äußerst unwahrscheinlich, dass die Gesamtheit dieser bereitwilligen Käufer negative Diskontierungssätze auf die erwarteten Gewinne der von ihnen gekauften Unternehmen anwendet. Denn es besteht immer das Risiko, dass die tatsächlichen Gewinne hinter den Erwartungen zurückbleiben oder dass der Preis aufgrund unvorhergesehener zukünftiger Ereignisse fällt. Wenn Anleger positive Diskontierungssätze auf die erwarteten Zahlungsströme der von ihnen gehaltenen Aktie anwenden, ist zu erwarten, dass sich der Preis der Aktie immer auf einem Niveau bewegt, das mit positiven erwarteten Renditen vereinbar ist. Sofern die erwarteten Zahlungsströme nicht andauernd nach unten oder oben verzerrt sind, kann auch davon ausgegangen werden, dass dies der Fall sein wird.

Es gibt in der Vergangenheit kaum Beweise dafür, dass die gesamten Erwartungen aller Anleger, die die Marktpreise bestimmen, andauernd nach oben oder unten verzerrt waren. Zahlreiche Studien belegen, dass professionelle Manager nicht in der Lage waren, langfristig eine überdurchschnittliche Wertentwicklung durch die Vorhersage von Marktpreisen zu erzielen. Denn letztendlich lassen sich Preise, die von den Kräften des Marktes bestimmt werden, nur schwer vorhersagen. Finanzmärkte leisten gute Arbeit darin, Preise zu bilden. Dadurch können wir davon ausgehen, dass die von Anlegern erwarteten Renditen, die dieser Preisbildung zugrunde liegen, nicht einseitig verzerrt sind. Ausgehend davon können wir berechtigterweise auch annehmen, dass der Preis einer Aktie oder eines Aktienkorbs, wie etwa dem MSCI World Index, auf einem Niveau angesetzt sein dürfte, dass dessen erwartete Rendite positiv ist, unabhängig davon, ob dieses Preisniveau einen neuen Höchststand darstellt oder nicht. Dies erklärt auch, warum auf neue Indexhöchststände im Durchschnitt keine negativen Renditen folgen. Ob bei einem neuen Höchststand, einem neuen Tiefstand oder einem beliebigen Stand dazwischen – die erwarteten Renditen sind stets positiv.

ERWARTETE RENDITEN, REALISIERTE GEWINNE UND ANLAGEHORIZONTE

Die aktuellen Marktpreise hängen von den erwarteten Renditen sowie erwarteten zukünftigen Gewinnen ab. Wenn sich eine dieser beiden Variablen ändert, ändern sich auch die Preise entsprechend der neuen Information. Änderungen der Risikoaversion, Vorlieben und Präferenzen, Erwartungen über zukünftige Gewinne oder die Höhe des Risikos – all dies kann dazu führen, dass sich erwartete Renditen ändern. Unter ansonsten gleichbleibenden Bedingungen drückt sich ein Anstieg der erwarteten Renditen in einem Rückgang der Preise aus. Ein Rückgang der erwarteten Renditen führt dementsprechend zu einem Anstieg der Preise. Somit können die tatsächlich realisierten Renditen von den erwarteten Renditen abweichen. Dies bedeutet, dass die realisierte Rendite einer beliebigen Aktie, eines Index wie dem MSCI World Index oder des gesamten Markts möglicherweise negativ ausfallen kann, auch wenn die erwartete Rendite positiv ist. Doch was lässt sich über das Verhältnis zwischen der Wahrscheinlichkeit einer negativen realisierten Rendite und dem Anlagehorizont eines Anlegers sagen?

Abbildung 2 zeigt die gleitende Fünf-Jahres-Wertentwicklung der Aktienmarktprämie (Aktienrenditen abzüglich kurzfristiger Geldmarktrenditen, die als kurzfristige, risikofreie Investments gelten). In den meisten Zeiträumen war diese positiv, in manchen Zeiträumen fiel sie jedoch unterdurchschnittlich aus.

Es kann nicht genau vorausgesagt werden, wie lange Zeiträume mit einer unterdurchschnittlichen Wertentwicklung andauern können. Historisch betrachtet nimmt jedoch die Wahrscheinlichkeit für positive Aktienrenditen über längere Zeiträume im Vergleich zu kürzeren Zeiträumen zu. Wenn somit die Länge des gemessenen Zeitraums zunimmt, steigt auch die Chance für eine positive Aktienmarktprämie. Aus diesem Grund lautet die Antwort auf unsere vorhin gestellte Frage: Je länger Anleger eine Aktie halten, desto geringer wird die Wahrscheinlichkeit für eine negative realisierte Rendite. Daher ist es für Anleger wichtig, den Umfang ihrer Aktieninvestments so zu wählen, dass sie langfristig investiert bleiben können.

Abbildung 2: Historische Beobachtungen der Fünfjahresprämien MSCI World Index (Bruttodividenden, EUR) minus kurzfristige Geldmarktrenditen 1974 1977 1980 1983 1986 1989 1992 1995 1998 2001 2004 2007 2010 2013 2016 –5% 5% 0% 10% 15% 20% 25% –10% –15% –20% Prämien

FAZIT

Historisch betrachtet stellen neue Höchststände der Aktienmärkte für sich genommen keine sinnvollen Anhaltspunkte für die Voraussage erwarteter zukünftiger Renditen dar. Auch wenn es keine Garantie für positive realisierte Renditen gibt, weisen Aktienanlagen positive erwartete Renditen ungeachtet von Indexständen oder vergangenen kurzfristigen Marktrenditen auf. Das kollektive Wissen der Marktteilnehmer und ihre vergleichende Bewertung erwarteter Renditen und Risiken ermöglichen es Anlegern, die in den Marktpreisen enthaltenen Informationen als verlässliche Grundlage für ihre Investmententscheidungen zu nutzen und bei Aktien von positiven erwarteten Renditen auszugehen. Auch sind historisch betrachtet die Chancen für positive realisierte Aktienrenditen über längere Zeithorizonte größer. Aus diesem Grund sollten Anleger Investment als langfristige Verpflichtung betrachten. Investiert zu bleiben, ohne Änderungen aufgrund kurzfristiger Vorhersagen vorzunehmen, erhöht dabei ihre Erfolgswahrscheinlichkeit.